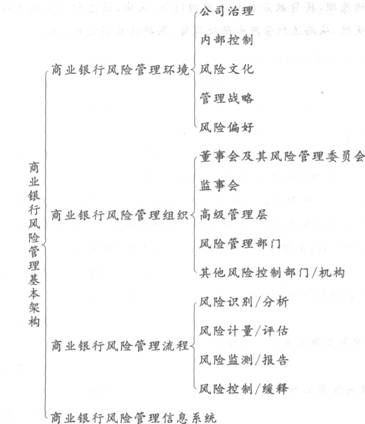

银行业初级资格考试风险管理知识点精讲第二章商业银行风险管理基本架构

第一节 商业银行风险管理环境(★★★★★)

一、公司治理(见表2—1)

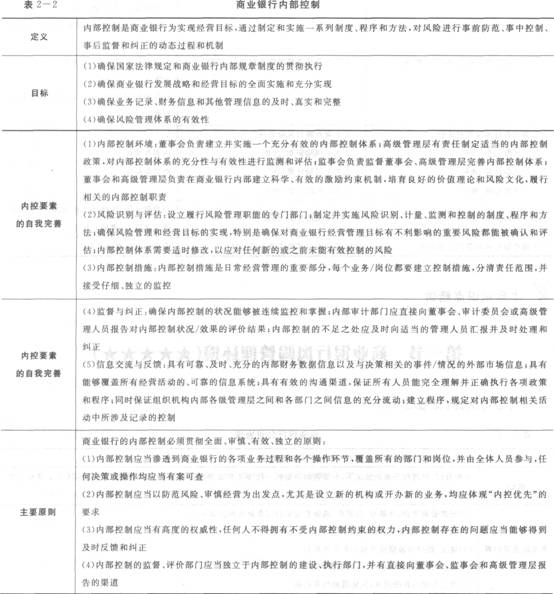

二、内部控制(见表2—2)

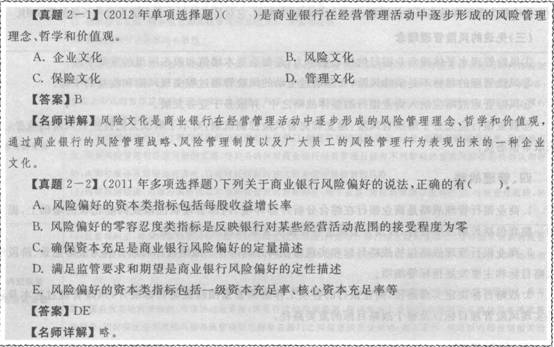

三、风险文化

(一)商业银行风险文化的含义

风险文化是商业银行在经营管理活动中逐步形成的风险管理理念、哲学和价值观,通过商业银行的风险管理战略、风险管理制度以及广大员工的风险管理行为表现出来的一种企业文化。

(二)健康的风险文化

健康的风险文化至少应包括以下几方面的内容:

①树立正确的风险管理理念。

②加强高级管理层的驱动作用。

③创建学习型组织,充分发挥人的主导作用。

风险文化由风险管理理念、知识和制度三个层次组成,其中风险管理理念是风险文化的精神核心,也是风险文化中最为重要和最高层次的因素,比起知识和制度来说,它对员工的行为具有更直接和长效的影响力。

(三)先进的风险管理理念

①风险管理水平体现商业银行的核心竞争力,是创造资本增值和股东回报的重要手段。

②风险管理的目标不是消除风险,而是通过主动的风险管理过程实现风险和收益的平衡。

③风险管理战略应纳入商业银行的整体战略之中,并服务于业务发展。

④商业银行应充分了解所有风险,建立和完善风险控制机制,对不了解或无把握控制风险的业务,应采取审慎态度。

四、管理战略

1.商业银行管理战略是商业银行在综合分析外部环境、内部管理状况以及同业比较的基础上,提出的一整套包括长期发展目标,以及为实现这些目标所采取措施的行动方案。

2.商业银行管理战略包括战略目标和实现路径两方面内容。战略目标可以分解为战略愿景、阶段性战略目标和主要发展指标等细项。

3.战略目标决定实现路径,商业银行的各项工作必须紧紧围绕战略目标展开,风险管理过程本身就是实现风险管理目标以及整个战略目标的重要路径。

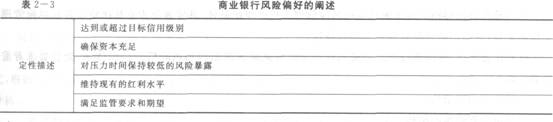

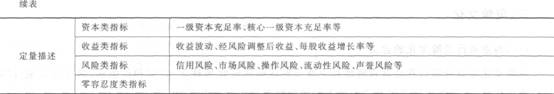

五、风险偏好

1.风险偏好是商业银行在追求实现战略目标的过程中,愿意且能够承担的风险类型和风险总量。

2.商业银行风险偏好的阐述,具体见表2—3。

3.在风险偏好设置与实施过程中,需要注意以下几点:

(1)充分考虑利益相关者的期望。

(2)将风险偏好与战略规划有机结合。

(3)向业务线条和分支机构传导。

(4)持续地监测与报告。

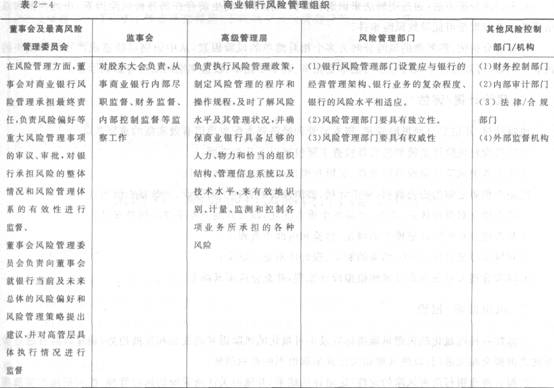

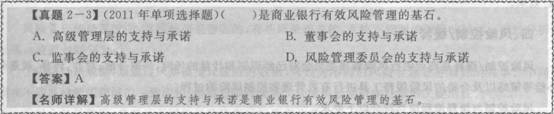

第二节 商业银行风险管理组织(★★★★★)

风险管理组织架构是商业银行各项风险管理工作的组织载体,其完善与否直接决定了各项风险管理工作的质量,进而影响风险管理体系的有效性。

巴塞尔委员会、各国银行业监管机构对商业银行风险治理架构和风险管理组织体系,监管要求着重强调了以下三点:

一是公司治理架构。

二是风险管理组织架构。

三是风险管理的独立性。

第三节 商业银行风险管理流程(★★★★★)

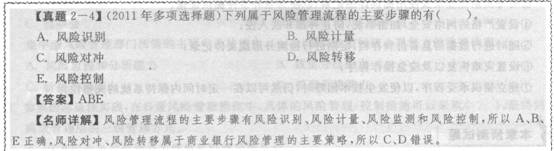

商业银行的风险管理流程可以概括为风险识别、风险计量、风险监测和风险控制四个主要步骤。

一、风险识别/分析

风险识别包括感知风险和分析风险两个环节。良好的风险识别应遵循全面性和前瞻性原则。风险识别与分析常用的方法有:

1.制作风险清单是商业银行识别与分析风险最基本、最常用的方法。它是指采用类似于备忘录的形式,根据八大风险分类,将商业银行所面临的风险逐一列举,并联系经营活动对这些风险进行深入理解和分析。

2.资产财务状况分析法:风险管理人员通过实际调查研究以及对商业银行的资产负债表、损益表、财产目录等财务资料进行分析,从而发现潜在的风险。

3.失误树分析方法:通过图解法来识别和分析风险事件发生前存在的各种风险因素,由此判断和总结哪些风险因素最可能导致风险事件。

4.分解分析法:将复杂的风险分解为多个相对简单的风险因素,从中识别可能造成严重风险损失的因素。例如,可以将汇率风险分解为汇率变化率、利率变化率、收益率期间结构等影响因素。

二、风险计量/评估

风险计量/评估是全面风险管理、资本监管和经济资本配置得以有效实施的重要基础。监管机构对风险计量模型的监督检查主要包括以下几个方面:

①建立各类风险计量模型的原理、逻辑和模拟函数是否正确合理;

②是否积累足够的历史数据,用于计量、监测风险的各种主要假设、参数是否恰当;

③是否建立对管理体系、业务、产品发生重大变化,以及其他突发事件的例外安排;

④是否建立对风险计量模型的修正、检验和内部审查程序;

⑤对风险计量目标、方法、结果的制定、报告体系是否健全;

⑥风险管理人员是否充分理解模型设计原理,并充分应用其结果。

三、风险监测/报告

1.监控各种可量化的关键风险指标以及不可量化的风险因素的变化和发展趋势,确保风险在进一步恶化之前提交相关部门,以便其密切关注并采取恰当的控制措施。

2.报告商业银行所有风险的定性/定量评估结果,并随时关注所采取的风险管理/控制措施的实施质量/效果。

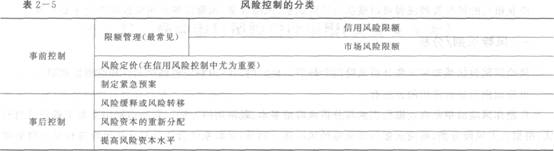

四、风险控制/缓释

风险控制/缓释是商业银行风险管理委员会对已经识别和计量的风险,采取分散、对冲、转移、规避和补偿等策略以及合格的风险缓释工具进行有效管理和控制风险的过程。

风险控制与缓释流程应当符合以下要求;

①风险控制/缓释策略应与商业银行的整体战略目标保持一致;

②所采取的具体控制措施与缓释工具符合成本/收益要求;

③能够发现风险管理中存在的问题,并重新完善风险管理程序。

第四节 商业银行风险管理信息系统(★)

一、数据收集

风险管理信息系统需要从很多来源收集海量的数据和信息,需要收集的风险信息/数据通常可分为:

①内部数据,是从各个业务信息系统中抽取的、与风险管理相关的数据。

②外部数据,是通过专业数据供应商所获得的数据,由于国内的外部数据供应商规模/实力有限,很多数据还需要商业银行自行采集、评估。例如,国内市场行情和信息数据,外部评级数据,行业统计分析数据,外部损失数据。

二、数据处理

风险管理信息系统中,有些数据是静态的,有些则是动态的,系统不能制约数据的特性。经过分析和处理的数据主要分为:

①中间计量数据,是通过风险模型计量后的数据,可以为不同的风险管理业务目标所共享。中间数据在不同风险管理领域的一致应用,是商业银行最终实现准确经济资本计量的关键所在。

②组合结果数据,是基于不同的风险管理目标所产生的组合计量结果,也称为具有风险管理目标的综合数据,不仅为风险管理人员提供便于解读的信息,而且为业务部门提供辅助决策信息。

三、信息传递

企业级风险管理信息系统一般采用B/S结构,这种信息传递方式的主要优点是:①真正实现风险数据的全行集中管理、一致调用;

②不需要每个终端都安装风险管理软件,有助于最大限度地降低系统建设成本、保护知识产权和系统安全。

四、信息系统安全管理

风险管理信息系统作为商业银行的重要“无形资产”,必须设置严格的安全保障,确保系统能够长期、不间断地运行。

①针对风险管理组织体系、部门职能、岗位职责等,设置不同的登录级别;②为每个系统用户设置独特的识别标志,并定期更换登录密码或磁卡;

③对每次系统登录或使用提供详细记录,以便为意外事件提供证据;④设置严格的网络安全/加密系统,防止外部非法入侵;

⑤随时进行数据信息备份和存档,定期进行检测并形成文件记录;

⑥设置灾难恢复以及应急操作程序; .

⑦建立错误承受程序,以便发生技术困难时,仍然可以在一定时间内保持系统的完整性。

您现在的位置:

您现在的位置: